〒171-0022 東京都豊島区南池袋1-13-23JRE南池袋ビル5F

受付時間 | 9:00~11:30/12:30~18:00 ※土曜・日曜・祝日を除く |

|---|

アクセス | 池袋駅南口徒歩6分 駐車場:無し |

|---|

相続対策の実行

相続対策の実行

相続税対策のポイントは何でしょう?

相続税対策は、税金を減らすことだけではありません。

納税資金の確保、円満に財産の分割ができた結果が節税だった場合です。

対策により税金が減っても納税資金の準備ができていなければ、残された家族は途方に暮れてしまいます。

相続税対策3つの基本

![]() 財産の円満な分割

財産の円満な分割

![]() 節税よりも揉めない分割をしましょう

節税よりも揉めない分割をしましょう

![]() 揉めたら話合いに第三者を入れましょう

揉めたら話合いに第三者を入れましょう

![]() 納税資金の準備

納税資金の準備

![]() 納税資金の準備をしましょう

納税資金の準備をしましょう

![]() 所得移転・財産評価減対策

所得移転・財産評価減対策

![]() 長期的に実行しましょう

長期的に実行しましょう

この3つをバランス良く実行することが相続対策の理想です。

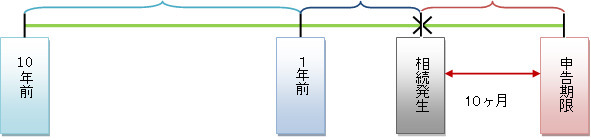

相続発生の時期に応じた対策

相続対策は相続開始までの期間が長ければ長いほど高い効果が見込まれ、有効な節税対策が立て易くなります。

あなたが心配されている相続はどこの時点に該当しますか?

![]() 相続開始が当分見込まれない場合の長期的な対策

相続開始が当分見込まれない場合の長期的な対策

毎年110万円ずつ贈与したとしても、10年間続けると1,100万円が無税で相続人に移転することが可能です。

もし、相続人2人、孫4人に対して毎年110万円ずつを10年間贈与した場合には6,600万円が税金を取られずに贈与できます。

本人の所得税率が高く、子供の所得税率が低い場合の対策方法として、相続時精算課税制度(※)の利用があります。

例えば、賃貸物件を親から子供に贈与し、賃貸物件から生じる所得を親から子供に移転する方法です。

結果、親と子供の所得税率の差が節税になります。

※ 相続時精算課税制度

相続時精算課税制度とは、1人からもらう贈与財産の金額が2,500万円までは贈与税がかからず、2,500万円を超えた場合にも贈与税は超えた金額の20%で済みます。

法定相続人を増やす

孫や長男の嫁を養子にすることにより相続人を増加することができます。

相続人が1人増えると相続財産から控除できる金額が600万円増加します。

相続財産を減らす

物納予定地の測量図を生前に作成することにより測量費用が相続財産から減少することになります。

対策前では100%で評価されてしまう預金が、建物に変わることにより評価額は約50%程度になります。

配偶者に贈与する方法

配偶者に居住用財産のうち2,110万円までの持ち分を贈与しましょう。

婚姻期間が20年以上である夫婦間の居住用財産の贈与については、財産の価額から2,110万円が無税で贈与することができます。

婚姻期間が20年以上である夫婦間の居住用財産の贈与については、財産の価額から2,110万円が無税で贈与することができます。

遺産分割をどのようにするかにより、納税額が変わります。

配偶者が相続する財産の金額が法定相続割合以下又は1億6,000万円以下であれば、配偶者に相続税はかかりません。

ただ、取得する相続人の条件によっては減額される金額が小さくなってしまうこともあります。

相続税対策は1回、1つの対策だけで解決しません!

最も理想的な相続対策は相続発生の時期を見極めて少なくとも3年に1度は対策の見直しをしましょう。

お気軽にお問合せください

お電話でのお問合せ・相談予約

03-6907-4177

<受付時間>

9:00~11:30/12:30~18:00

※土曜・日曜・祝日は除く

フォームは24時間受付中です。お気軽にご連絡ください。

ふるだて

税理士・行政書士事務所

住所

〒171-0022

東京都豊島区南池袋1-13-23

JRE南池袋ビル5F

アクセス

池袋駅南口徒歩6分 駐車場:無し

受付時間

9:00~11:30/12:30~18:00

定休日

土曜・日曜・祝日